风口散去,红利消失,竞争白热化,人才高度饱和甚至过剩,上升通道收窄……VC,一个曾经爆炸性增长的行业,正在加速内卷,而很多VC从业者也不得不重新考虑自己的职业选择。

与此同时,家族办公室(以下简称“家办”),一个悄然兴起的行业正在吸纳专业人才。《家办内参》发现,不少VC从业者正溢出至家办行业——一个尚处于蛮荒、但却充满着机遇的新大陆。有人跃跃欲试,有人已经上岸。

01 一片红海

过去10年,可谓中国VC的“黄金时代”。

移动互联网浪潮,让中国诞生了大批新经济上市公司。伴随新经济公司崛起的VC行业,也兑现了许多投资人“一投成名”的神话,有人因精准的命中率一夜成名,获得了超百倍投资回报。

然而,VC行业向来喜欢“论资排辈”。即便是头部机构新升任的合伙人,其实际权益也与第一代长老们差距甚大,且从账目回报到套现需至少3-5年时间。

“天下熙熙皆为利来,天下攘攘皆为利往”,因不满于利益分配机制,VC机构许多投资人纷纷出走,自立门户,并于2015年前后到达VC 2.0裂变的高潮。

这期间,张震离开IDG创办了高榕资本;曹毅离开红杉创办了源码资本……他们也创造了不错的投资佳绩,字节跳动、拼多多、贝壳、跟谁学、理想汽车、悦刻等诸多明星项目,回报颇丰。

然而,当时间指针转动到2021年,VC黄金时代渐渐退潮,VC圈顿生萧条之感。

近几年,VC迈入存量时代,多数机构陷入焦灼的白热化竞争中,“一九分化”现象极为明显。10%的头部机构募资极容易,90%的中小机构却很难募到资,尤其是在2020年资本寒冬与“疫情黑天鹅”的双重夹击下,中小VC机构募资更是难上加难。

清科数据显示,2020年人民币基金新募资规模超10,000亿元,同比下降约8.1%。不过,在募资总金额下降的同时,2020年单笔募资规模却创10年来新高。投中数据也显示,2020年单笔募资规模较2011年扩大1.5倍。这都意味着行业马太效应在加剧,越来越多的资金流向头部机构。

VC的内卷也体现在抢项目上。随着移动互联网红利消失,VC从业者不得不直面后移动互联网时代的困境:好的创业项目越来越少。金沙江创投主管合伙人朱啸虎曾在某论坛开玩笑称:“今天都是投资人求着创业者说,你拿我的钱吧。”这不仅是机构与机构之间的竞争,还是机构内部同事与同事之间的争抢与厮杀,新生代投资人辛苦种下的果实常常会被“老人”摘走。

在这种大环境下,VC投资人陷入到严重的内卷中,新生代投资人晋升通道极为狭窄。不止一位VC从业者向《家办内参》表示,许多人做到总监级别,往往就意味着职业到了天花板。

于是,一批新生代投资人正逃离VC圈,而家办正成为很多VC从业者的一个新去处。“最近,我认识的投资人,转型去家办的人变多了。”某VC机构投资总监方杨对《家办内参》表示。

02 一个新大陆

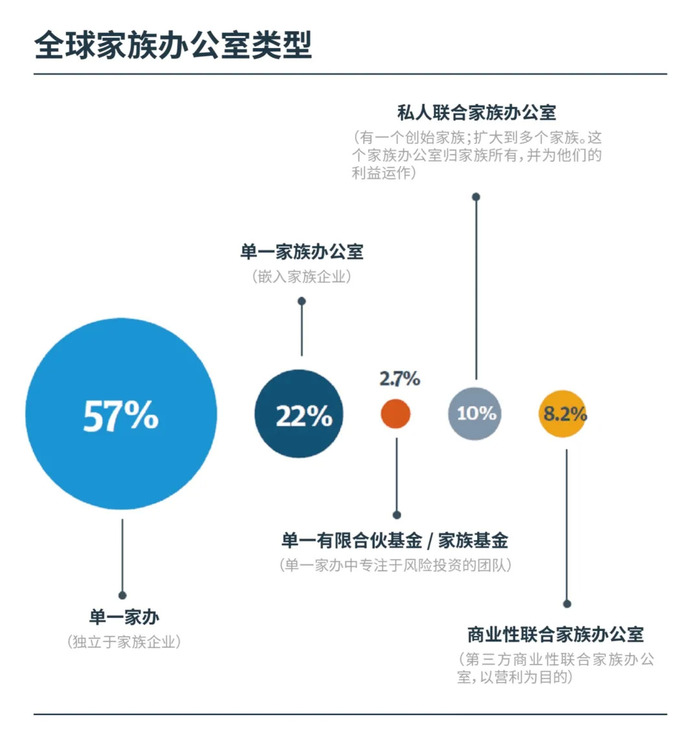

作为舶来品,中国家办行业仍处于早期探索阶段。不过,这个新大陆正以前所未有的速度和规模扩张着。

一方面,中国经济数十年的高速腾飞,创造了规模庞大的富裕群体,大批超级富豪和大量可投资资产,催生了富豪对家族财富保值增值的旺盛需求。

2019年《胡润财富报告》显示,大中华区拥有600万资产的“富裕家庭”总财富达128万亿,其中中国内地占八成;而拥有亿元人民币资产的“超高净值家庭”总财富达77万亿。

即便是2020年,突如其来的疫情和频发的黑天鹅事件,也并未放缓中国造富的速度。2020年福布斯中国富豪榜上榜者的总财富值由一年前的9.1万亿人民币飙升至14.1万亿人民币,近三分之二上榜者的财富在过去一年有所上涨。

尽管目前有部分超高净值人群尚未设立家办,但《2020中国家族财富与家办调研报告》显示,有77%的人表示愿意探索使用家办服务。

另一方面,目前中国家办行业人才高度稀缺,专业化程度偏低,从业人员素质参差不齐,鱼龙混杂。

“目前中国家办入行门槛和从业人员素质很低。谁都可以自称为家办,但大部分人无法判断什么是好的资产,以及如何投资好的资产。”从VC转型进入家办任职一年左右的黄雨冰对《家办内参》说。

而这或许是VC从业者入局的好时机。每个正在快速崛起的新兴市场,都会经历一段开荒时期。而且,VC从业者有着天然优势:背景履历好,扎实的基本功,学习能力强,懂项目,懂金融。随着家办行业的逐渐成熟,大浪淘沙过后,人才的专业化是必然趋势。

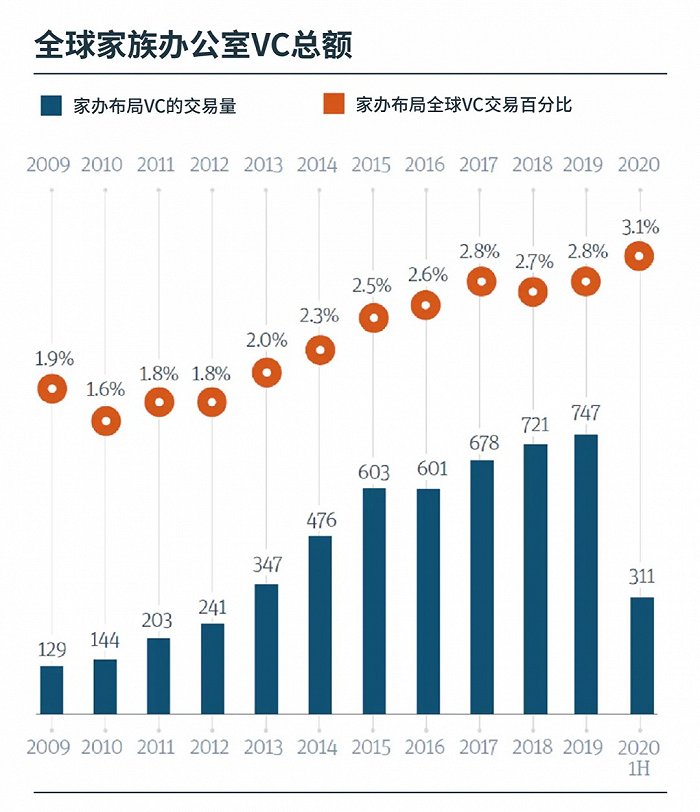

更何况,无论是Old Money还是New Money,家办的一个核心功能便是投资,其中一级市场的占比也在逐年提高。根据清科研究中心统计,2020年人民币基金募资中,富有家族及个人出资活跃度显著提升,累计出资超18,000笔,投资额逾850亿,同比提升约78.6%。

很多Old Money都会通过风险投资来布局上下游产业,或投资一些新科技、新经济企业,为产业转型升级做铺垫。譬如成立于2013年的双湖资本,背靠龙湖集团吴氏家族,是中国大陆最早的机构化的家办之一。双湖资本除了直接投业务外,在国内也是红杉资本、高瓴资本、蓝驰创投、凯雷中国基金、源码资本、元璟资本等机构的LP,同时在美国硅谷也设置了办公室布局国际市场。

而互联网新贵们更不在话下,由于创业过程中就有VC相伴,所以他们的家办对一级市场投资接受程度更高。

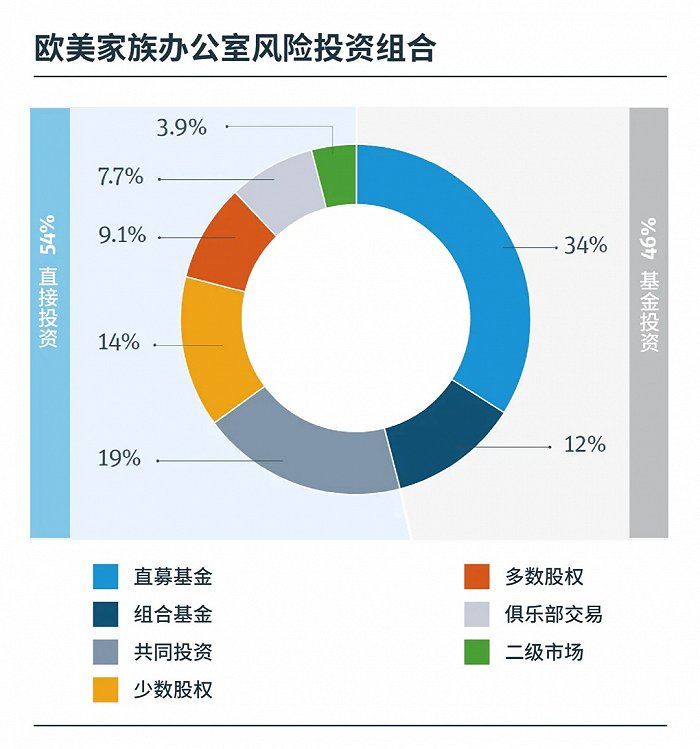

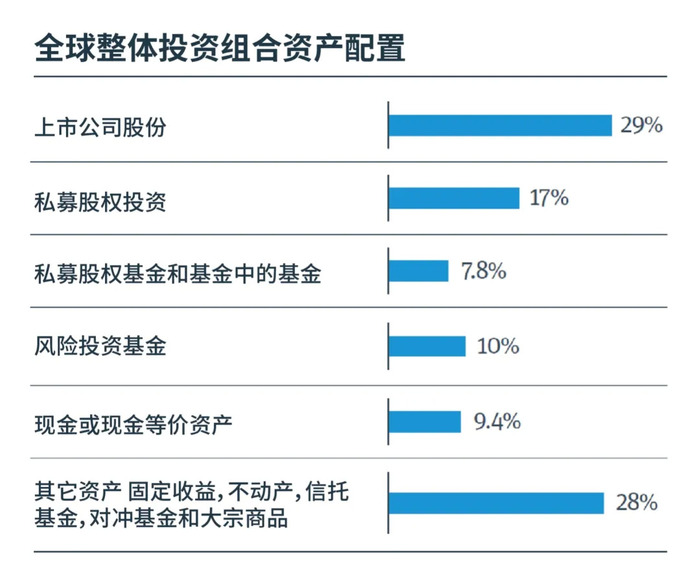

此外,国外的报告也显示,过去10年来,由于VC强劲的回报,越来越多的家办提高了VC在资产配置中的比例,同时还不断完善内部的风险投资能力。

03 四个优势

与VC相比,家办的工作也确实有着无可比拟的优势。

第一,活少钱多。

在欧美,与VC需经常熬夜加班相比,家办的工作时间适中,且薪酬较高。

在美国,单一家办CEO的平均年薪为55.61万美元;收入最高的10%的CEO平均总薪酬为152万美元;管理10亿美元以上家办的CEO其平均总薪酬为237万美元。

在欧洲,单一家办CEO的年薪在36万-120万美元之间。

未来,随着中国家办行业进一步成熟,薪资待遇也会越来越向欧美靠拢。

第二,家办管理的是owner(家族主人)的自有资金,因而不存在募资压力。

如今,国内中小VC机构募资越来越难,募资压力越来越大。而从VC转型进入家办,相当于从GP变身为LP,只需要管理好家族的资金和资产即可。

第三,可以广泛接触各类资产。

转型进入家办,不仅可以发挥自己过去在一级市场的投资优势,还能够广泛接触各类资产,如债券、信托、保险、股票、房地产等。

第四,可以接触大量的超高净值人士,未来也有更好的发展空间。

未来可选择去家办投资组合公司担任首席执行官、首席财务官;以家办高管的身份去投行工作;加入其他单一家办,或加入家族成员的独立投资公司等;当然,未来还可以自己成立新的GP或联合家办。

04 大有不同

尽管家办行业“大有可为”,但VC从业者在转型之初,可能都要经历一段阵痛期,来调整自身的不适应。

因为在VC做投资,只需聚焦垂直细分赛道,扎得足够“深”,每年大量看项目,从而找到优质投资标的;

而家办则更强调“广”,不仅要做投资,还要涉及税筹、海外置业、子女上学规划等,需成为“多面手”。

去年从VC转型进入某家办的许珍若坦言,起初并不适应这种工作节奏,因为“事务太杂了”。

在投资策略方面,VC是“广撒网”后“深耕”,家办则是“抓大放小”。

由于家办专门做投资的团队人数可能只有1-2人,因而在无法覆盖全部优质资产时,核心策略是“抓大放小”,只抓核心头部标的,或寻找到业绩更高的GP从而捕获优质标的,转换赛道更加灵活;

而VC机构多年深耕几个赛道,较难彻底转换赛道。

在投资风格方面,VC更“激进”,家办更“佛系”。

VC有一定的容错率,所以有时即使风险大也要“搏一搏”,一旦成功可能将获得十几倍甚至几十倍大高额回报。这种投资风格,也使得必须结果导向,每年、每月必须达到一定的投资指标,投资人常常会因为担心错过好项目而产生巨大的焦虑和煎熬。

但家办的容错率较低,做投资首要考虑资金的安全性,而非高额回报率。因此,有时“宁愿错过也别投错”,家办从业者马莎在接受《家办内参》采访时表示,“在家办做投资,必须学会克制,宁愿挣得少一些,也要追求确定性。”

在决策机制方面,VC更“多元”,而家办则多由家族成员或CIO(首席投资官)一人决定。

通常,一个VC机构的投资团队7-8人以上,合伙人、总监、投资经理会公开地、多视角、多维度地讨论项目,最终的决策也更多元;

而家办的资产配置高度个性化、以owner个人偏好来抉择,因而最终决策也以owner或CIO一人决定为主。

在项目管理方面,VC是“保姆式”投后服务;家办则“不太用管”。

VC多投资早期创业项目,而大部分初创期企业都存在着各种各样的问题,需要 “保姆式”的投后服务帮助企业一步步健康成长;

而家办投资项目,追求的是确定性,多在企业成熟期进入。好的企业也不用做太多投后管理,只需定期向GP或LP反馈进展即可。

在退出方面,美元VC基金平均需在7-8年内完成退出,人民币VC基金退出时间周期更短;而家办在退出方面则没有如此固定的时间限制。

许珍若将他与家族owner之间的关系,称之为“合伙人”的关系。他们双方达成了一个约定:所有项目在投资时,不约定退出期。

“约定退出期没有意义,过去VC发展的错误,我们难道要再犯一遍么?你在约束对方的同时,自己也陷入了被约束的被动行为,”许珍若对《家办内参》说,“风险投资中有多少项目是因为签对赌协议、谈现实条款闹得不欢而散,最终资金也要不回来了。”

05 三个挑战

尽管这个新大陆看起来“很美”,但VC从业者贸然转型,并不一定能成功。

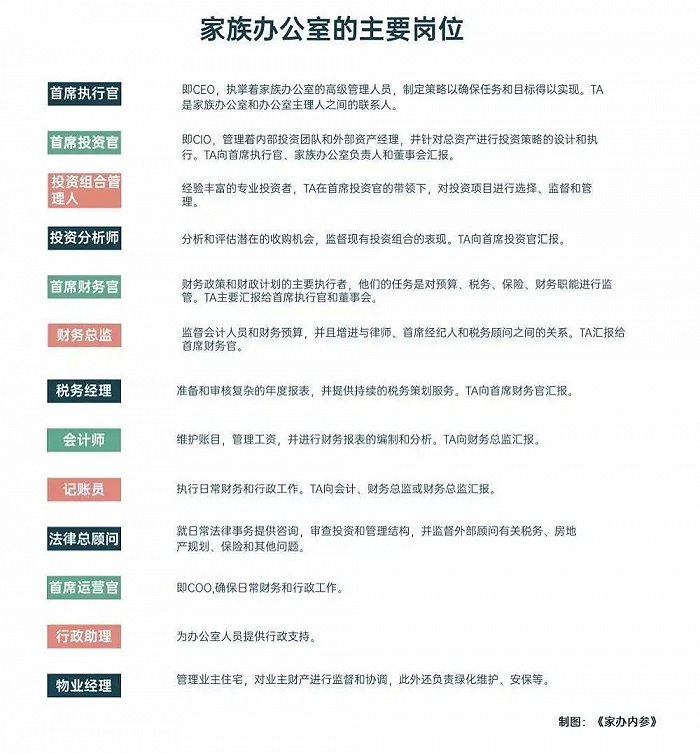

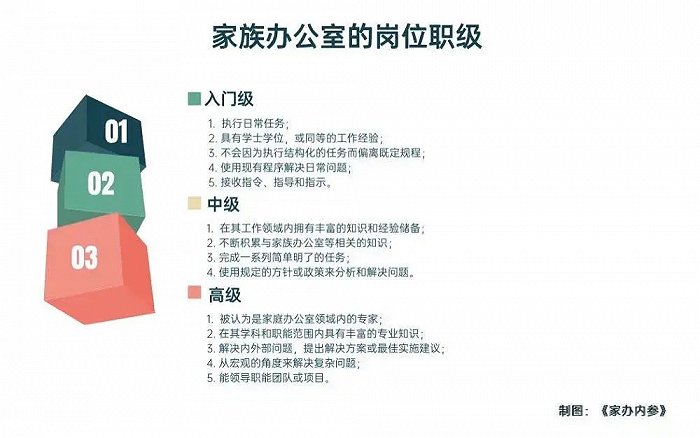

第一,VC和家办对从业人员的要求有很大区别。好的家办负责人是“复合型的通才”。

过去也有一些投资人转型进入家办领域,最终却以失败告终。因为家办从业者尤其CIO是家族财富的“总管家”,需要具备五大核心能力:

一,战略战略顶层设计能力;

二,资产全委配置能力;

三,综合事务管理能力(财务、税务、家族成员身份、教育、健康医疗、养老等综合事务规划);

四,全球化视野,实现人财物的国际化配置和流动;

五,需要极高的情商,能够游刃有余地处理家族成员之间复杂微妙的关系。

所以,只具备单一投资能力是不够的。

曾创建了某单一家办的章明晓坦言,“家办的核心能力是要对资产管理的总体架构、顶层设计熟稔于心,还要懂得多资产配置,而VC从业者压根不懂这些,甚至完全找不着门道,也很难在短时间内通过学习补齐短板。”

在章明晓看来,曾在上市公司管过大钱、做过CFO的人,更适合转型进入到家办领域。

第二,在家办任职,能力固然重要,但建立与owner的“信任”更为关键。

很多国内家族在选择CIO或职业经理人时,都是“信任”优先。

然而,目前国内家办的owner多为老一辈传统企业家,他们过去的从商环境“尔虞我诈”,使得他们不轻信他人,而是对自身极度自信,控制欲很强,投资决策多由owner决定,管理权往往也在家庭成员手中,因而家办从业人员很难主导投资决策,很可能被边缘化,导致最终出局。

在行业资深从业者王慧忠看来,家办的专业性一定是以家族意志为主,在家办做投资就是衡量owner的风险偏好。“家办的本质是基于家族个人偏好,来做不同的配置。有的家族owner激进,有的保守,家办管理者要高度克制,不能总想自己主导做决策。”

而在某家办投资总监合伙人黄雨冰认为,无论是在VC机构做投资,还是在家办做投资,其本质都是说服一群人。“说服一群人的机制可能也更适合家办,因为家办更追求稳健。当然,决策可能也更平庸。”

不过,伴随新经济崛起的互联网新贵则更尊重专业人士的判断,也更愿意下放权力和职责。

第三,由于中国的家办行业仍处于起步阶段,行业的薪酬体系并不完善,这一定程度上也是行业吸引高素质人才的障碍。据《家办内参》了解,家办之间的薪酬待遇目前千差万别,有些家办的薪酬结构只有基本工资+bonus,有些则为基本工资+bonus+carry,还有些则是管理费+carry。

06 五个建议

那么,VC从业者如果想要顺利转型进入家办行业,应做好哪些准备?

建议一:找到有家办需求、且双方理念契合的金主,一定要提前了解家办owner的脾气秉性。

随着中国富裕人群规模的增加,越来越多的人开始考虑设立家办。不过,从业者在选择家办时,一定要提前了解owner的脾气秉性,并重点考察双方理念是否契合。

如果家办从业者与家族owner之间年龄差距过大,很容易出现双方思维方式和沟通方式不同频的状况。再加上许多家族owner喜欢“一言堂”,双方理念不契合,就很难建立真正的信任并进行长久的合作。

建议二:VC从业者转型家办领域,要理解家办与GP的区别,并尽快补上能力短板。

建议三:心态上,必须自信,甚至“过度自信”。

做投资,风险和收益永远是成正比的,收益越高的项目往往意味着风险越大。如果你通过一系列专业分析,确信某个项目值得投资,那就一定要自信地说服owner并坚定下注。毕竟,人生的机会并不多,一旦错过可能就永远错过了。

某家办投资负责人王磊对《家办内参》说,“在家办做投资,本质上就是说服owner相信你看到的未来。如果你自己都不自信,怎么肯能说服owner支持你的梦想呢?”

建议四:构建自身核心能力圈,向老板证明你的思维是超越老板的。

当owner过于强势,而你又想拥有更强的决策权时,那你就必须要通过自己的专业能力,向owner证明你的思维逻辑是超越他的,只有这样对方才会信服你。

“所以,你一定要构建自己的核心能力圈,并建立良好的个人口碑。”行业资深从业者王慧忠告诉《家办内参》。

当然,这种平等信任的关系并非短期就能建立起来,唯有交给时间来解决。

建议五:提高自身情商。

许多家族人员众多,关系也复杂微妙,想要游刃有余地处理家族成员之间的关系,必须提高情商。

当前,这个新大陆仍是一条充满挑战,又悠远绵长的上坡路。唯有弯下腰、深扎根,努力向更宽阔处跋涉,才能静待花开,迎来大爆发。